فرآیند بازار مالی فارکس

FOREX PROCESS

فرآیند بازار فارکس

بازار ارزهای خارجی (Forex) با به طور خلاصه FX، همان گونه که در بخش فارکس چیست توضیح داده شده است ، بازاری مجازی و غیر متمرکز برای تجارت ارزهای کشورهای مختلف می باشد. بزرگترین بازار نقد شونده ی دنیا با هزاران میلیارد دلار گردش مالی روزانه. این بازار مکان خاصی نداشته و بر یک شبکه الکترونیک بین بانک ها، کارگزاران و موسسات مالی ، بنا شده است.

گرداننگان بازار فارکس

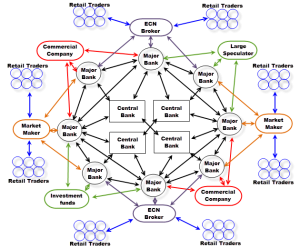

وقتی در بازار فارکس صحبت از غیر متمرکز بودن بازار می کنیم به این معنی است که این بازار به دست یک بانک ، یک کشور خاص و یا چند بانک و چند کشور خاص اداره نمی شود، بلکه یک شبکه متشکل از کل بانک های مرکزی ، بانک های بزرگ خصوصی و دولتی، موسسات مالی ، کارگزاران و افراد معمولی می باشد که همگی آنها برای تبادلات مالی و تجاری خود نیاز به ارز کشوری دیگر دارند و در این شبکه به نیازشان پاسخ داده می شود.

به طور مثال آمریکا از انگلستان در حجم بالائی موتور خودرو وارد می کند و می بایست پول آن را پرداخت کند. ارز رایج آمریکا دلار و انگلستان پوند می باشد، بنابر این آمریکا باید ارز خود را به پوند تبدیل کرده و با آن، بهای واردات خود را به انگلستان پرداخت کند. این نقل و انتقال و میلیون ها نقل و انتقال دیگر مربوط به ارز های سایر کشورها، همگی در بازار فارکس اتفاق می افتد و این یعنی فارکس مثل یک Hub عمل کرده و با ضریب امنیت بالائی که برای آن دیده شده است همه معامله گران خرد و کلان بازار در آن به انجام تبادلات ارزی خود می پردازند. بنابراین نمی توان گفت یک کشور یا یک موسسه مالی، آن را گردانده و مدیریت می کند.

سطح دسترسی در فارکس

اما نقش و دسترسی هر یک از بخش های گفته شده، در بازار متفاوت است. در اشکال زیر نشان داده می شود که بانکهای مرکزی کشورها و بانک های بزرگ، بیشترین سطح دسترسی به بازار را داشته و اصلی ترین رکن بازار را تشکیل می دهند که از طریق سیستم های الکترونیکی بین بانکی (EBS) به سایر بخشهای بازار و به هم مرتبط می شوند. بعد از آنها بانک ها و موسسات مالی کوچک و متوسط تجاری قرار گرفته اند و در سطح بعدی، بروکرها یا کارگزاران( انواع کارگزاران شامل market maker ها و ECN ها ) ، شرکتهای تجاری و Hedge Found ها قرار دارند و در نهایت، کمترین سطح دسترسی نیز مربوط به معامله گران خرد بازار و افراد عادی می باشد که به واسطه شبکه ای آنلاین و متصل به سطوح قبلی و از طریق اتصال به سطح کارگزاران به انجام مبادلات ارزی می پردازند.

روش کار بازار فارکس

در گذشته کشور ها، شرکت ها و موسسات مالی برای رفع نیاز های مالی خود، ارزهای رایج خود را به یکدیگر تبدیل می نمودند و در این مبادله عملا” پول فیزیکی رد و بدل می شد، با ورود سیستم های دیجیتال، نقل و انتقال فیزیکی پول حذف و جای خود را به نقل و انتقالات دیجیتالی داد و با شبکه ای شدن فضاهای کسب و کار، کل این فرآیند در حال حاضر به صورت مجازی انجام می شود.

متغییر های زیادی بر نرخ تبدیل پول کشور ها به یکدیگر اثر گذار است. متغییر هائی مثل ارزش پول یک کشور، حجم مبادلات بانکی، نرخ بهره بانکی هر کشور، میزان تراز تجاری، تولید ناخالص ملی و …. اثر این متغییر ها به طور مرتب و پی در پی، نرخ بهره هر ارز را در مقابل دیگری تغییر داده و این تغیرات سبب شد افراد و گروهائی بدون نیاز به تبدیل ارز کشورشان به ارز کشوری دیگر برای رفع نیازهای مالی و تجاری و تنها با هدف کسب سود از تغییرات نرخ ارز، وارد بازار فارکس شوند.

در حالیکه بازار فارکس در دسترس ترین بازار ارز دنیا است ولی افراد به تنهائی نمی توانند وارد شبکه معاملاتی آن شده و حتما” می بایست از طریق شرکت هائی که برای ایجاد ارتباط بین افراد و شبکه فارکس ایجاد شده اند، در فارکس به انجام معامله بپردازند. بنابراین در بازار فارکس هم بانک های مرکزی و بانکها و موسسات مالی به طور مستقیم با اتصال به شبکه فارکس به انجام مبادلات ارزی مورد نیاز خود می پردازند و هم افراد از طریق کارگزاران تائید شده، دست به انجام مبادلات ارزی برای کسب سود ناشی از تغییرات نرخ برابری ارزها، می زنند. تصویر زیر کمی از بزرگی و پیچیدگی روابط در بازار یا شبکه فارکس را به نمایش می گذارد.

نحوه انجام معامله در فارکس

اما نحوه مبادله و معامله در فارکس به این صورت است که در بازار فارکس، با جفت ارزها مواجه هستیم نه فقط با یک ارز، زیرا در بازار فارکس ارزها در مقابل هم مبادله می شوند و وقتی ما دلار می فروشیم در اصل باید یک ارز دیگر را به جای آن بخریم مثلا” فروش USD/CAD به معنی فروش ارز پایه که در این جفت ارز دلار آمریکا بوده و خرید ارز متقابل که در این جفت ارز دلار کانادا است می باشد.

در بازار فارکس علی رغم سایر بازارهای مالی دنیا که تنها می توان از صعود قیمت ها منفعت کسب کرد، میتوان هم از صعود و هم از نزول قیمت یک دارائی منفعت کسب نمود که این موضوع شاخص ترین تفاوت آن با سایر بازارهای مالی است.

اما چطور؟!

معامله گران در بازار فارکس تنها می بایست روند آینده قیمت یک جفت ارز را درست پیش بینی نمایند و متناسب با آن وارد پوزیشن خرید یا فروش آن جفت ارز شده و سود کسب کنند به این صورت که وقتی پیش بینی شان برای جفت ارز EUR/USD افت نرخ برابری در آینده است، آن جفت ارز را ابتدا می فروشند (یورو فروخته می شود و دلار خریده می شود) و زمانی که نرخ برابری افت کرد، آن پوزیشن را می بندند ( دلار فروخته می شود و یورو خریده می شود) و از افت صورت گرفته در نرخ برابری دو ارز، سود کسب می نمایند.

این اتفاق می تواند برای همه کالاهایی که در نرم افزارهای معاملاتی کارگزاران مختلف، عرضه می شوند و در آخر این بخش به آنها اشاره شده است، انجام گردد. مثلا” وقتی انتظار داریم طلا در آینده ارزان شود ابتدا آن را می فروشیم (وارد پوزیشن فروش آن می شویم) و بعد از ارزان شدن طلا، آن پوزیشن را بسته و از تفاوت نرخ فروش و خرید سود کسب می کنیم.

انواع معاملات و مبادلات در بازار فارکس

در بازار فارکس اصولا” پنج دسته معاملات و مبادلات (Transaction) وجود دارد، به این معنی که کلیه سطوح بازار، مبادلات ارزی خود را در پنج نوع قرارداد و تفاهم نامه با شرایط متفاوت با هم انجام می دهند شامل:

- معاملات Spot

- معاملات Forward

- معاملات Future

- معاملات Swap

- معاملات Option

معاملات Spot

به معاملاتی گویند که دو طرف معامله (خریداران و فروشندگانی که می توانند شامل هر یک از سطوح بازار فارکس باشند) در آن، نقل و انتقال ارز را نهایتا” طی دو روز (که خرید و فروش آنی را هم شامل می شود) و با یک نرخ بهره مشخص و بدون امضاء هیچ قراردادی به انجام میرسانند (معاملاتی که ما قرار است در فارکس انجام دهیم از این نوع می باشند). به نرخ بهره آن نیز Spot Exchange Rate می گویند که نرخ بهره غالب بازار ارز بوده و به فضائی هم که این نوع مبادلات در آن انجام می شود Spot Market گفته می شود.

معاملات Forward

به معاملاتی گویند که دو طرف معامله (خریداران و فروشندگانی که می توانند شامل هر یک از سطوح بازار فارکس باشند) در آن، نقل و انتقال ارز را طی قراردادی امضاء شده و در تاریخی مشخص در آینده که معمولا” ۹۰ روز از تاریخ قرارداد بین شان است، با یک نرخ بهره مشخص انجام می دهند. به نرخ بهره آن Forward Exchange Rate گفته و به فضائی هم که این نوع مبادلات در آن انجام میشود Forward Market گفته می شود.

معاملات Future

این نوع معامله و مبادله شبیه معاملات Forward بوده با این تفاوت که :

- در معاملات Forward ، زمان، حجم و اجزاء معامله بر مبنی، درخواست مشتری است ولی در معاملات Future برای همه آنها یک استاندارد قرارداده شده است.

- قراردادهای Forward می توانند در هر کجا که مشتری بخواهد منعقد گردد ولی قراردادهای Future فقط می بایست در صرافی های سازمان داده شده، منعقد گردد.

- معاملات Forward نیازی به نگهداشتن مارجین نداشته ولی برای معاملات Future مارجین نگهداشته می شود.

معاملات Swap

زمانی که مبادلات و معاملات ارزی در بازار فارکس بیش از یک روز نگه داشته می شوند و به اصطلاح طی همان روز انجام، بسته نمی شوند، وابسته به نوع معامله که می تواند خرید یک جفت ارز باشد یا فروش آن، تفاوت نرخ بهره بانکی سالانه دو ارز موجود در جفت ارز، برای هر چند روزی که معامله باز باشد می بایست اخذ و یا پرداخت گردد که به آن Swap یا نرخ بهره شبانه گفته می شود و حجم زیادی از مبادلات بازار فارکس را به خود اختصاص می دهد.

معاملات Option

در این نوع معاملات، به سرمایه گذار یک حق فروخته می شود، به این معنی که یک ارز را با ارز دیگری با یک نرخ برابری مشخص و در یک تاریخ مشخص در آینده مبادله کند. به حق Option برای خرید یک جفت ارز Call Option می گویند و به حق فروش یک جفت ارز Put Option گفته می شود.

البته امروزه نوع جدیدی از معاملات Option نیز به نام Binary Option توسط برخی کارگزاران بازار فارکس انجام می گیرد که تقریبا” به شکل شرط بندی است به این معنی که شما یک قرارداد آپشن را منعقد می کنید به ارزش ۱۰۰ دلار که در آن آمده است مثلا” EUR/USD در تاریخ ۲۸ آوریل ۲۰۱۹ ساعت ۱۰:۴۵ به وقت اعلامی نرم افزار معاملاتی، در نرخی بالای ۱.۱۲۱۲ بسته می شود یا پائین آن ( شما با انتخاب یکی از دو مورد گفته شده، وارد قرارداد می شوید). در این قرارداد میزان برد و باخت نیز تعیین می گردد مثلا” گفته می شود اگر شما روی بسته شدن در بالای نرخ برابری ۱.۱۲۱۲ شرط بستید و قیمت بالای آن عدد بسته شد، ۷۰ دلار برده و اگر قیمت در روز و زمان مقرر در پائین نرخ اعلامی بسته شود، شما کل ۱۰۰ دلار خود را می بازید.

شکل زیر تمام اتفاقات و معاملات و تبادلاتی که در طول ۶۰ ثانیه (یک دقیقه) در بازار فارکس می افتد را نشان می دهد. “دقت کنید فقط ۶۰ ثانیه “

- ارزش کل معاملات انجام شده در یک دقیقه در بازار فارکس مطابق شکل زیر، معادل بیش از سه و نیم میلیارد دلار آمریکا است که ریز معاملات را نیز می توان در آن مشاهده نمود و این یعنی ۵،۰۰۰ میلیارد دلار ارزش کل معاملات فارکس در یک روز کاری (۲۴ ساعت).

محصولاتی که می توان در نرم افزار معاملاتی معامله کرد

همانگونه که در بخش فارکس چیست نیز گفته شد یکی از اصلی ترین مزیتهای فارکس که آن را از سایر بازارهای مالی دنیا برجسته تر می کند این است که شما در بازار فارکس هم می توانید از نزول قیمتها منفعت کسب کنید و هم از صعود آن، به این معنی که فقط کافی است آینده قیمت یک جفت ارز را درست پیش بینی کنید و متناسب با آن وارد یک پوزیشن خرید یا فروش شوید.

اما آیا خرید و فروش سایر دارائی ها غیر از جفت ارز را هم می توانیم در نرم افزار معاملاتی مثل متاتریدر، به سبک بازارفارکس انجام دهیم؟

در نرم افزارهائی مثل متا تریدر، با توجه به امتیازات و مجوزهائی که یک کارگزار دارد، این امکان وجود خواهد داشت که شما سایر کالاها و دارائی های موضوع معاملات CFD را از جمله موارد ذکر شده در زیر، با مزایای معامله در بازار فارکس و همانند معامله جفت ارزها، بسته به توانائی ها و امکانات و مجوز هائی که به کارگزارها داده شده و نوع حساب کاربری شما در آن کارگزار، معامله نمائید:

- انواع جفت ارزهای اصلی و فرعی

- فلزاتی مثل طلا و نقره

- برخی سهام نام دار دنیا مثل Apple

- شاخص بورسهای مطرح دنیا مثل شاخص بورس آمریکا S&P

- نفت خام و گاز طبیعی

- انرژی

- کلیه ارزهای دیجیتال مثل Bitcoin

و ….

البته برخی کارگزارن فقط مجوز معاملات جفت ارز دربازارفارکس را دارند که در آنها تنها می توان جفت ارزها را معامله کرد و برخی دیگر ممکن است فقط مجوز معاملات طلا همراه با جفت ارزها را داشته باشند و در برخی دیگر شاید بشود کل کالاهای موضوع فارکس و CFD را معامله نمود که این موضوع وقتی در نرم افزار متا تریدر نام کارگزار را اضافه کنیم و در حسابی که باز کرده ایم Log in کنیم روشن می گردد.